【EV视界特约作者 刘晓洪】上周末(4月25日),动力电池巨头宁德时代发布了2019年财报,行业龙头的财报向来是理解行业现状的重要资料,甚至也能管中窥豹的看到行业近期的趋势。

2019年业绩总结

宁德时代2019 年实现营收457.9 亿元,同比增长 55%,归母净利润 45.6 亿元,同比增长 35%,扣非净利润为 39.2 亿元,同比增长 25% 。EBITDA(息税折旧前盈利)为104 亿元,同比增长 62%。

更为显著的是出货量的增长:2019年实现销量40.25 GWh,较2018年增长90.04%。这一数字可以说明宁德2019年的整体经营情况非常不错。

然而2019年动力电池行业是相当不景气的,这更凸显了宁德高增长的可贵和不容易。2019年我国动力电池累计装机量62.38GWH,同比增长9%,是近年来增速最慢的一年。 其中宁德时代2019年动力电池装机量为32.31Gwh,同比增长37%,占总装机量的比重达51.8%,与2018年相比提升了10.5个百分点,行业呈现强者恒强的市场竞争格局。

宁德的营收利润增速远高于行业整体的增速,说明行业的马太效应非常明显,赢家通吃。

总体来讲,宁德时代2019年年报是偏保守和谨慎的:

(1)开发支出全部计入成本而非资本化,这在动力电池和新能源汽车行业均属罕见;否则利润可以达到60+亿。(2)固定资产折旧综合年限6.28年,大幅度低于亿纬锂能和国轩高科;这部分多计折旧成本又有6.5亿。(3)2019年比2018年多进行一次性计提,影响大概的6个亿利润。

因此如果按照行业惯例来算,宁德时代2019年的利润可以达到70+亿。

电动车平价时代即将到来

从毛利率上来看,自2016年到2019年宁德的销售毛利率在持续下滑,也反映了行业的整体情况。毛利率下滑主要还是因为补贴的不断退坡给主机厂的降价压力向上游传递。宁德将其电池降价压力部分转嫁给了他上游的材料厂商和资源厂商。也有一部分宁德自己承担了,反应在报表上就是毛利率的降低。

另外根据财报,宁德全年出货的动力电池价格已下降至 1.08 元/wh,其中2019年Q4出货均价已降至0.9元/wh。

根据我2017年的关于电动车平价时代的预测——燃油车的末路与EV时代的到来,这个价格基本意味着电动车平价时代的到来,也就是说从经济角度来看的新能车销量拐点即将到来。

宁德2019年的出货价格同比下滑20%,但毛利率同比下滑仅10%,而且这其中还包括一部分源于折旧政策变化造成的毛利下滑(部分固定资产2018年按5年折旧,2019年按4年折旧)。毛利率下滑幅度远低于销售价格的下滑,这说明宁德有比较强的上下游议价能力,这也体现了行业巨头的地位。

新能车的制造成本之所以比燃油车高,核心就是因为电池昂贵。过去电池成本起码要占新能车成本的50%,高昂的成本使得新能车难以直面和汽油车的竞争。近年来电池持续降价,目前新能车电池占成本比例已经下降到30%左右。

从去年的Aion、几何A,到今年的小鹏P7、Arcfox, 今年我们会看到更多高续航,更智能化,高性价比的电动车车型上市,其动力,续航,性价比已经完全能和汽油车正面PK。

2020年增长预测

在新能源汽车这个长周期成长性行业里,动力电池厂商的业绩本质上是由行业整体新能车的销量决定的,客户的新能车卖的越好,宁德的电池销售量自然就越大。

哪些车搭载了宁德的电池呢?

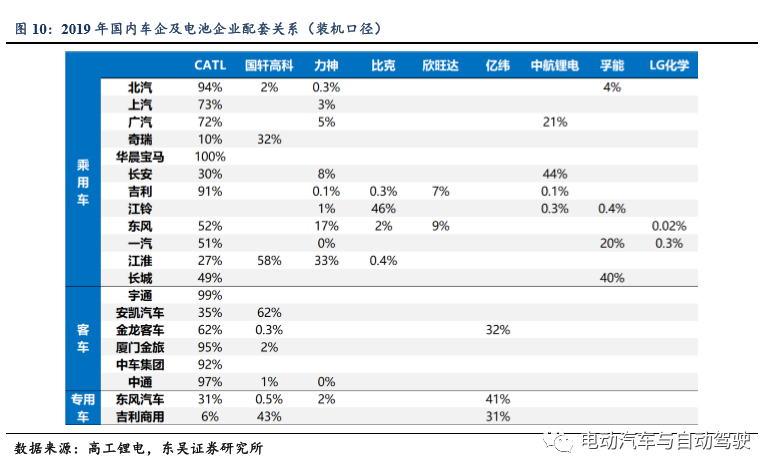

从高工锂电的统计来看,国内主流车厂的电池供应宁德基本都有参与,且供应占比均在50%以上。而头部的造车新势力,迄今为止更是全部使用了宁德的电池。同时定位偏高端的合资车,也以用宁德电池为主。

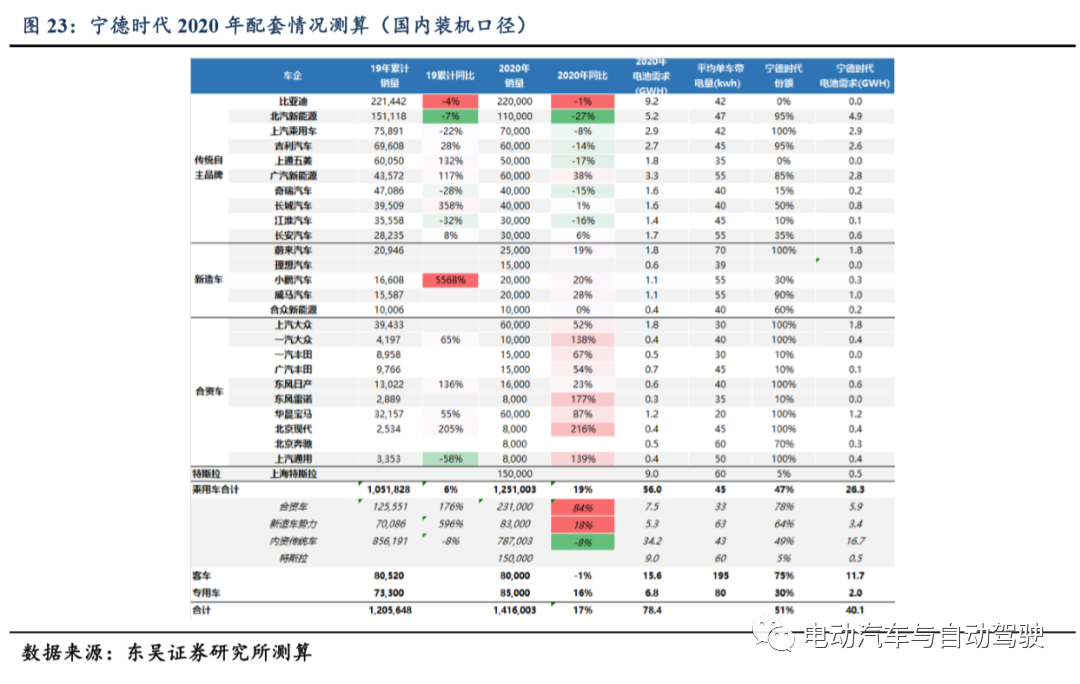

东吴证券的研报也对宁德2020年的出货量按客户细分做了一个测算。预计2020年宁德出货量增长为17%。

具体看增量的来源,2020年宁德的增量主要来源于合资厂和造车新势力,传统自主品牌厂商会有一定下滑。

个人认为这个预测还是有些靠谱的,在今年行业重度调整的大形势下,严重依靠B端运营来出货的部分传统自主品牌肯定下滑严重,2020作为合资厂商和造车新势力发力的大年,爆款产品发布层出不穷,销量上也会有不错的反应。

本文为EV视界特约作者撰稿:

刘晓洪,电动汽车行业老兵,曾在大众、福特与拜腾奋斗十年,现任上海铱维(EV)技术咨询有限公司创始人&CEO