锂电企业全球化布局已是大势所趋,中国企业正成为全球化布局主力。在2024年锂电池企业全球化的关键节点上,GGII通过设立统一的评价指标体系、客观分析评价当前全球主要锂电企业的全球化进程,旨在研究、推演企业在全球市场中的发展地位、发展进程,通过与产业链企业的多维度比较,以期协助企业进一步加强自身竞争优势及优化提升不足,最终希望对企业在战略定位、资源配置、技术创新、品牌建设和风险管理等方面有一定的启发意义。特别说明:本文章数据、信息主要来自公开信息及GGII调研,若与企业实际情况有出入,请联系GGII,我们将及时修正。

一、冲破内卷+本地化要求,锂电企业全球化正当时

在破除国内市场内卷和加快开拓新兴市场两大维度,锂电企业全球化发展必要性凸显。

1、需求驱动,配合国际车企

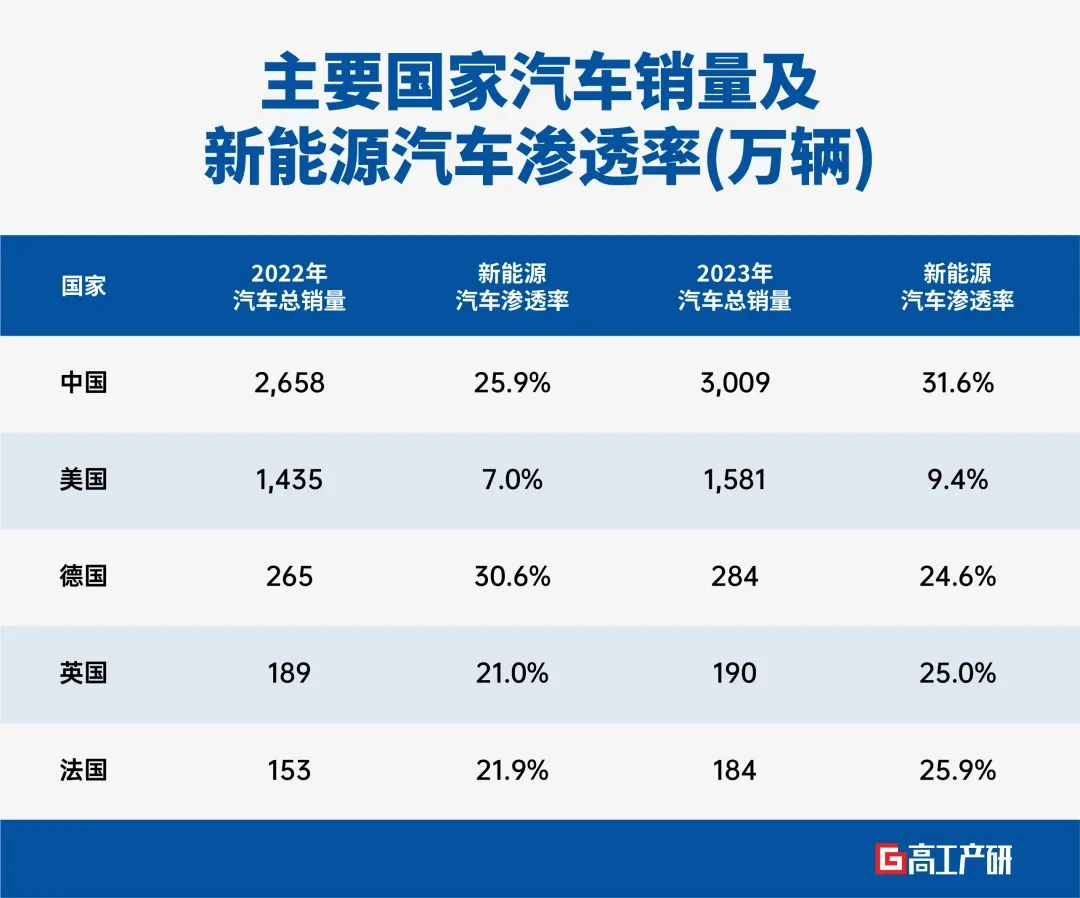

从全球来看,中国汽车电动化进程领先,海外欧美等地区正加速追赶,海外新能源汽车、锂电池市场增量空间庞大,高工产业研究院(GGII)预计到2030年全球锂电池出货量将超4TWh,其中海外新能源汽车渗透率远低于国内,未来市场增速将高于国内市场。

数据来源:中汽协,marklines、公开数据GGII整理

汽车行业具有供应链就近配套的特点,国际车企提出“全球交付、全球服务”的诉求,比如宝马集团就曾表态,“宝马遵循‘供应跟随生产’原则,将加强公司在各区域市场的供应链建设,为当地经济和就业作出贡献”,因此,想成为全球领先的动力电池厂商,企业需紧紧跟随汽车消费和生产的需求,进行全球布局,“贴身”争取全球各地企业汽车的订单。

2、减少运力和成本压力

海关数据显示,2022年全国锂电出口总额3426.5亿元,同比增86.7%。2023年出口同比增长27.8%,随着海外需求量的增加,动力电池出口面临着运力和成本的双压力。

运力方面,与整车可通过铁路运输不同,动力电池属于9类危险品,国内《铁路危险货物运输管理规则》(铁运〔2008〕174号)没有对锂电池运输的具体规定,目前中欧、中亚铁路均不接受动力电池产品运输。

海运中,集装箱运费波动较大,动力电池海运还面临仓储难题。并且出于安全方面考虑,很多船运公司不愿意运输锂电池,即便愿意的也会提出更多要求,比如锂电池必须使用专门的冷藏货柜运输,客户也需要支付比一般货物更高昂的海运运费。

3、国内市场内卷下的新出口

当前我国动力电池产能规划远超市场需求的预期,产能过剩风险与压力如影而随,价格战持续,企业盈利能力大幅下滑,而海外市场盈利性更高。以宁德时代为例,2022年宁德时代境内和境外毛利率分别为19.88%、21.46%;2023年上半年,公司境外电池业务营业收入规模656.84亿元,同比增长幅度195%,明显高于国内电池业务46%的增长速度,海外市场成为锂电池厂商的突围口。

尤其欧美等地区历来重视清洁能源发展,作为发达经济体,对产品价格的接受度也比较高,这些地区也成为企业出海的热门地带。

4、海外政策限制,本土化要求越来越高

海外对于锂电产业链的本土化要求促使国内企业布局海外市场,比如美国IRA法案、欧盟碳排放政策、反补贴调查等。例如法国2023年年底颁布的电动车补贴政策即将生效,目前在法销售的中国汽车品牌并不在4000-6000欧元的补贴名单内。欧美本地化政策正驱使中国锂电产业链企业加速海外产能建设。

二、中国锂电池产业链已初步锻造出强势出海能力

1、市场方面:国内锂电池企业已占据全球核心地位,海外大单不断

中国是全球锂电池主要的生产国和出口国,其锂电池出货量已经连续多年位居全球首位。

从行业数据来看,2023年中国动力锂电池出货量630GWh,全球占比超70%;储能锂电池出货量超200GWh,全球占比超过90%。全球锂电池TOP10企业中,中国企业占据六位,且宁德时代、比亚迪等企业在中国及海外的市占率不断攀升。

2、工程方面:中国锂电池制造能力优势突出

中国锂电池产能占全球的比重超70%,电池厂商、设备供应商已经在丰富的实践和大规模建设过程中快速迭代技术,工程能力不断提升,在成本管控、设备生产、设备精度等方面均形成了优秀的竞争力。一批供应链企业也纷纷在海外新设产能,据GGII不完全统计,仅2023年就有超20家锂电材料企业赴海外建厂,包括锂电池关键材料以及结构件等大部分环节,规划总投资额超1150亿元。

3、资金方面:锂电产业仍为“吸金”主力

GGII统计,2023年以来,中国锂电产业链企业涉及IPO募资总金额近千亿元,其中锂电池环节募资超200亿元,募集资金投向主要用于项目新建和研发中心建设;非上市公司也频获资本青睐,如海辰储能在2023年7月,获得超45亿元的C轮融资。

中国锂电池企业具备全球化及海外建厂的基本竞争力,与此同时,企业出海也面临一系列挑战,比如人才和供应链体系、地方法规、社会文化差异等。

三、锂电企业全球化布局时需多维度强化自身实力

为抢占更多市场份额、应对海外政策变动,国内一二线锂电企业将目光投向新能源汽车产业发展节奏慢于中国的欧洲、北美、东南亚,积极拓展国际市场,宁德时代、国轩高科、中创新航、亿纬锂能等头部企业在全球“跑马圈地”,将与LG新能源、三星SDI、SKI、松下、远景动力等早已在欧美布局的动力电池企业共同参与全球化竞争。

GGII分析,锂电池企业需在:规模体量、海外基地产能布局、海外运营能力、大客户资源、产业链构建、零碳战略等多维度提升发展水平,才能深度参与国际竞争,成为具有国际化影响力的全球化企业。

为了评估全球锂电企业全球化发展水平,GGII对上述指标进一步细化出二级指标,通过量化的形式体现企业在该项指标的竞争力,进而评估企业全球化发展综合实力。

1、规模体量

GGII数据显示,2023年全球锂电池出货量1166GWh,其中TOP5企业市场份额达到67.1%,TOP10企业市场份额达到84.0%。TOP10企业中,中国企业占据6席,其中亿纬锂能与中创新航排名进入前五,瑞浦兰钧进入前十,其余企业2023年出货量全球市占率不足20%。

2、海外基地情况

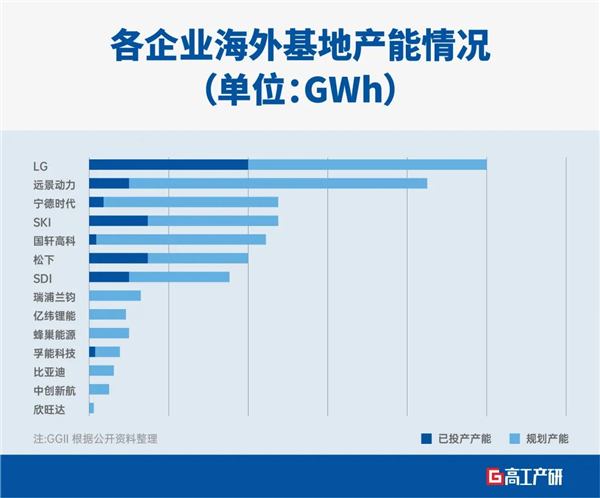

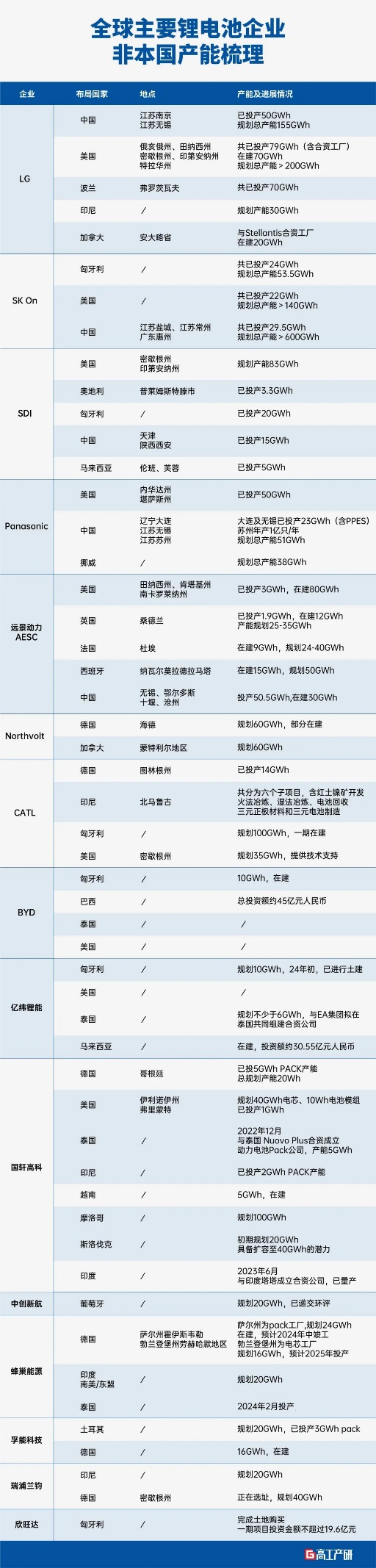

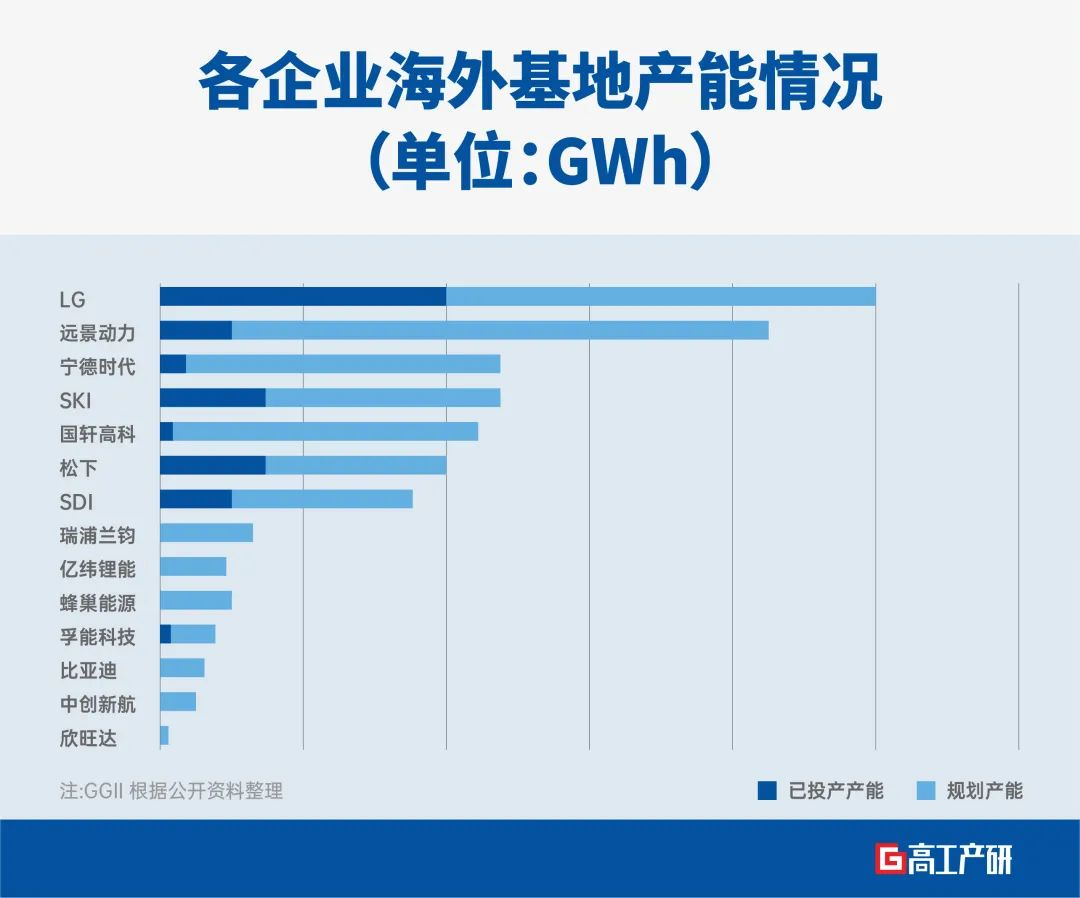

目前全球锂电池企业在非本国建设产能中,已投产产能约470GWh,已投产及规划总产能超1.7TWh。其中远景动力、LG、松下、SKI等企业布局较早,国内宁德时代、孚能科技等企业海外基地投产节奏更快,这些企业已投产产能领先;LG、宁德时代、远景动力等企业在建及规划产能规模更大,有望占据更多海外市场份额。

注:GGII根据公开资料整理

注:GGII根据公开资料整理

3、海外运营能力

在海外布局多个国家,同时设立海外研发中心、办事处等,标志着企业在全球范围内拥有更广泛的市场覆盖和客户基础,设立相关机构也能帮助企业提供更多的合作机会和资源,是企业海外运营能力的关键量化指标。

注:GGII根据公开资料整理

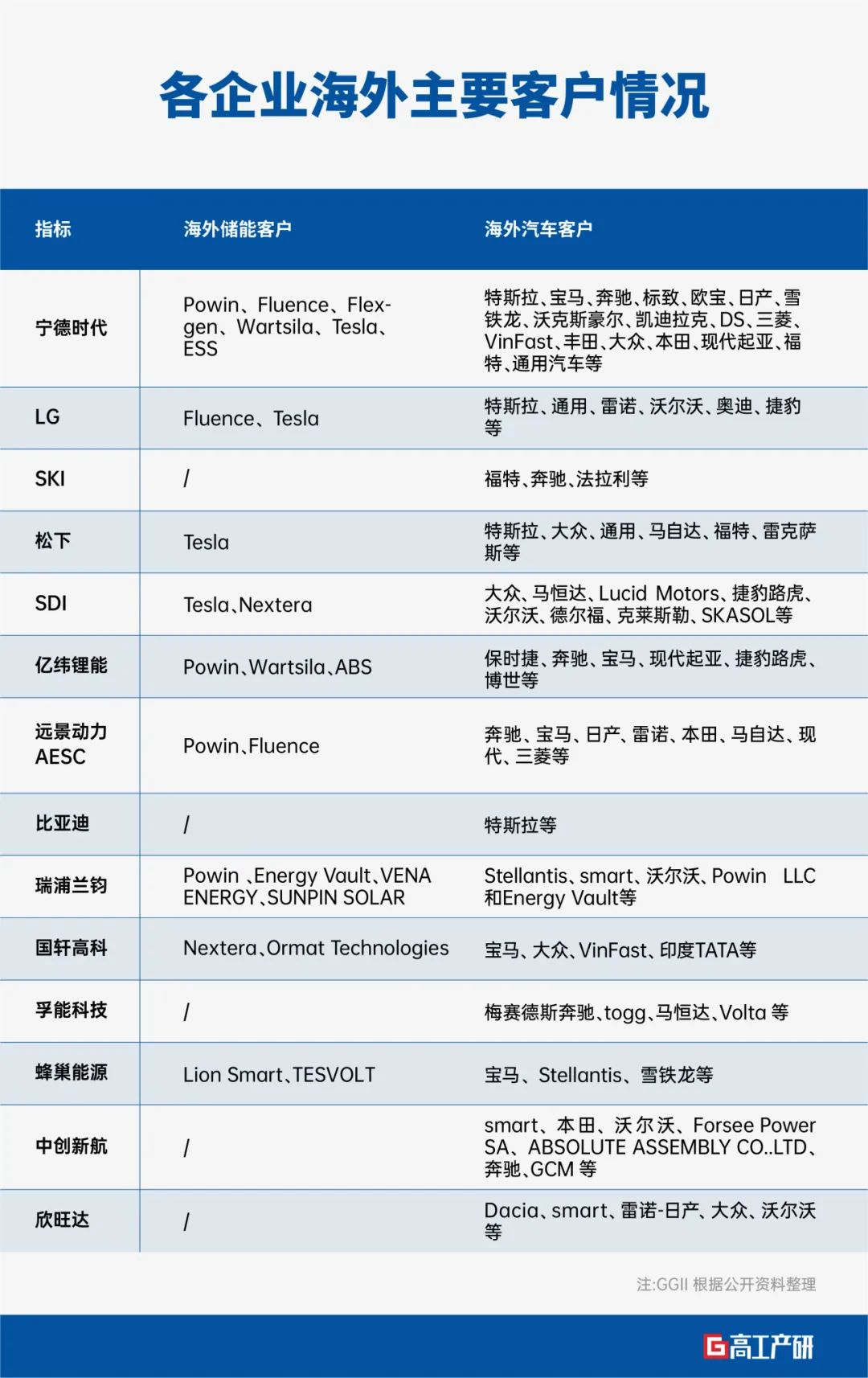

4、海外市场开拓能力

从目前车型配套来看,中国锂电池企业在未来3-5年已经在国际领先车企中占据重要的市场份额,并且在储能领域,由于海外市场在切换磷酸铁锂技术路线,日韩企业早期主要围绕三元路线布局,磷酸铁锂产品正在开发中,国内企业锂电池产品品类更全,涵盖各种材料体系、结构体系,在全球储能市场爆发增长中也占据主要的市场份额。

注:GGII根据公开资料整理

5、国际化股东及供应链

国际化股东、海外客户参股对企业开拓海外市场形成较强的保障作用,同时海外供应链将助力企业更好的把控原材料成本、产品供应等问题。

注:GGII根据公开资料整理

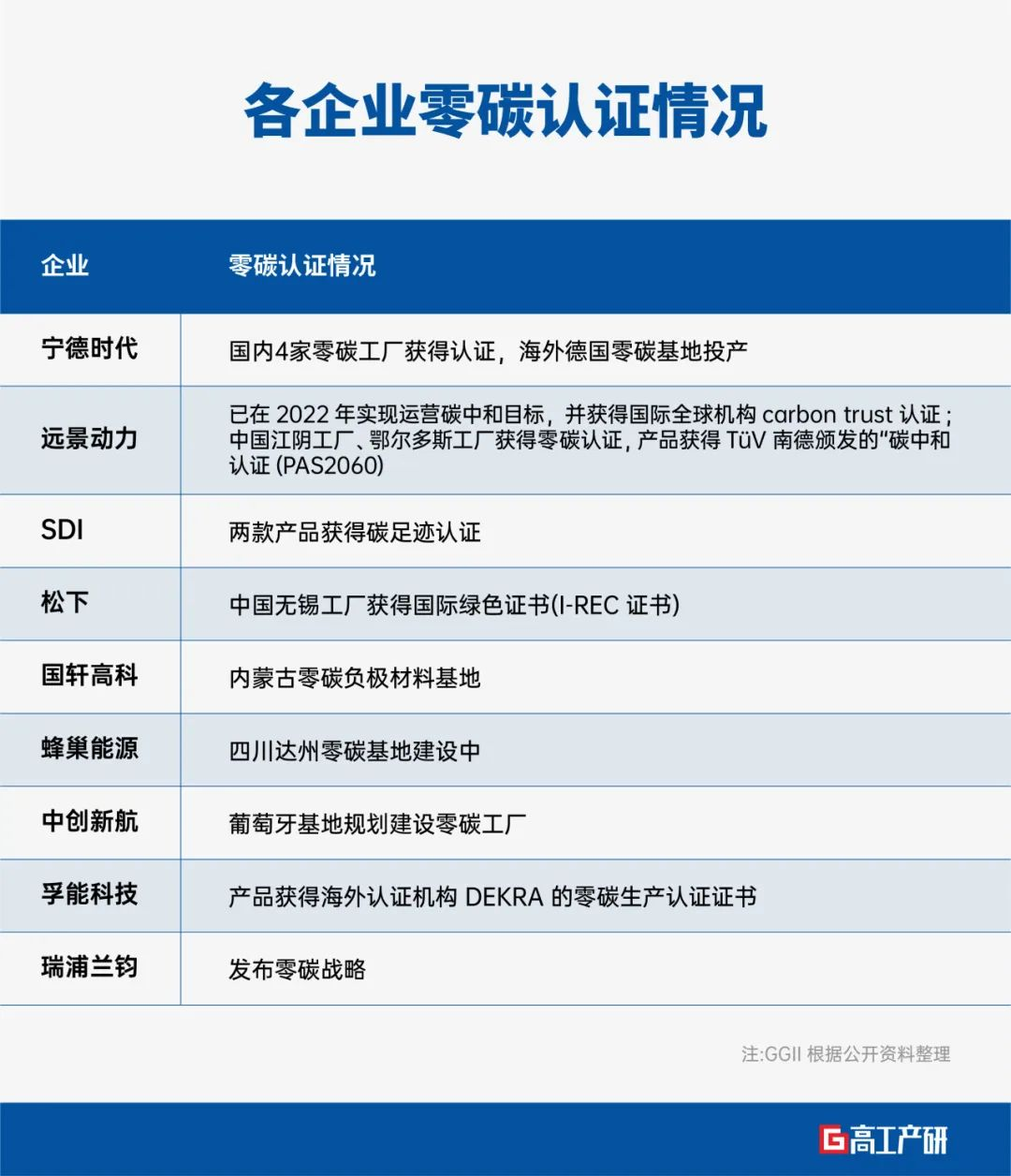

6、零碳战略布局

全球化的发展中,尽快实现锂电池产业绿色低碳可持续成为必然选择,各企业也在积极推进其“零碳”工程建设,其中宁德时代、远景动力进展更快,已经获批多个零碳工厂,具备成熟可复制的经验。

注:GGII根据公开资料整理

四、企业全球化竞争力评价

针对上述锂电全球化的关键要素,GGII综合各项指标评价企业全球化综合竞争力。

锂电企业全球化竞争力梯队划分

· 第一梯队:上述六项细分指标中有4-5个处在第一梯队;

· 第二梯队:上述六项细分指标中有2-3个处在第一梯队;

· 第三梯队:上述六项细分指标中有2个以上处在第一/二梯队;

五、全球化潜在问题与风险

虽然我国锂电池企业全球化进展不断取得新突破,但未来发展仍存在一系列不确定性:

政策/政治风险:矿产资源进口时,海外资源管控趋于严格;产品出口可能面临海外贸易战、高关税、零碳门槛等政策风险;企业出海面临海外法律法规差异等问题,企业还需深刻理解和认知当地的法律法规和文化差异。

市场风险:新能源汽车、储能产业受政策、宏观经济影响大,若下游需求减弱,则锂电池企业将放慢全球化进程。

技术风险:锂电产业技术迭代快,4680大圆柱、固态电池等一批新技术正加速产业化,若不能及时更新技术、开发出拥有自主知识产权的新产品,则将面临技术淘汰、失去客户的风险。

检测认证风险:中国锂电行业缺少权威的认证平台,若在国际市场上竞争,必须通过多种标准认证,而欧美地区认证标准不同,导致企业需要做大量的技术修改,影响成本及出海进度。

人员/工会风险:企业全球化布局还需培养好具有海外管理、运营能力的团队,同时海外劳动力供给、社区文化差异等也将影响项目进度。

总结

当前,中国锂电产业全球化发展正面临海外需求增长,及企业在规模化、技术研发、生产制造、市场拓展、供应链等多重优势与机遇,头部企业均在积极布局,我国锂电产业全球化发展开端良好,企业还需勇闯政策法规、市场开拓、技术创新、团队建设等一道道关卡,锻造出更强的国际竞争力!