2023年车市炼炉的烈火丝毫没有消退的迹象,眼看着一批新造车和老传统纷纷出局,价格战的硝烟持续弥漫,各家车企的求生欲望更是被迫直线拉满,频频在行业乱象丛中亮出底牌。

只是,对于任何一家具备战略定力的车企而言,危机和不确定性从来都是机会,稳健的市场表现和灵活战略规划才是破局关键。从这个角度看,大众汽车无疑率先打出一个优质样板。

“稳”字当头

2024年3月伊始,大众汽车集团发布了上财年的经营数据和未来展望。虽然看点很多,但总结起来就是一个词——“稳健”,一方面在于“稳”住了销量,另一方面在于“稳”住了经营利润。

先看销量,大众汽车集团全年共交付约924万辆汽车,同比增长12%。其中,中国地区交付322.3万辆,全球市场占比接近35%。这放在全球汽车市场大盘微增的背景中,起码传递出两点核心信息:一是大众多元化的产品组合仍被全球用户广泛认可,二是背靠强大的体系力,各品牌所形成的合力确保了市场体量上的整体上扬。

因而,单拿出大众旗下任何一个乘用车品牌,其市场表现都足够抢眼。

其中,大众汽车品牌全球销量达到251.9万辆,同比增长了13%;斯柯达品牌销量为86.68万辆,同比增长18.5%;西雅特/CUPRA销量达到60.2万,同比猛增28%;大众汽车商用车销量达到42.3万辆,同比增长约25%。

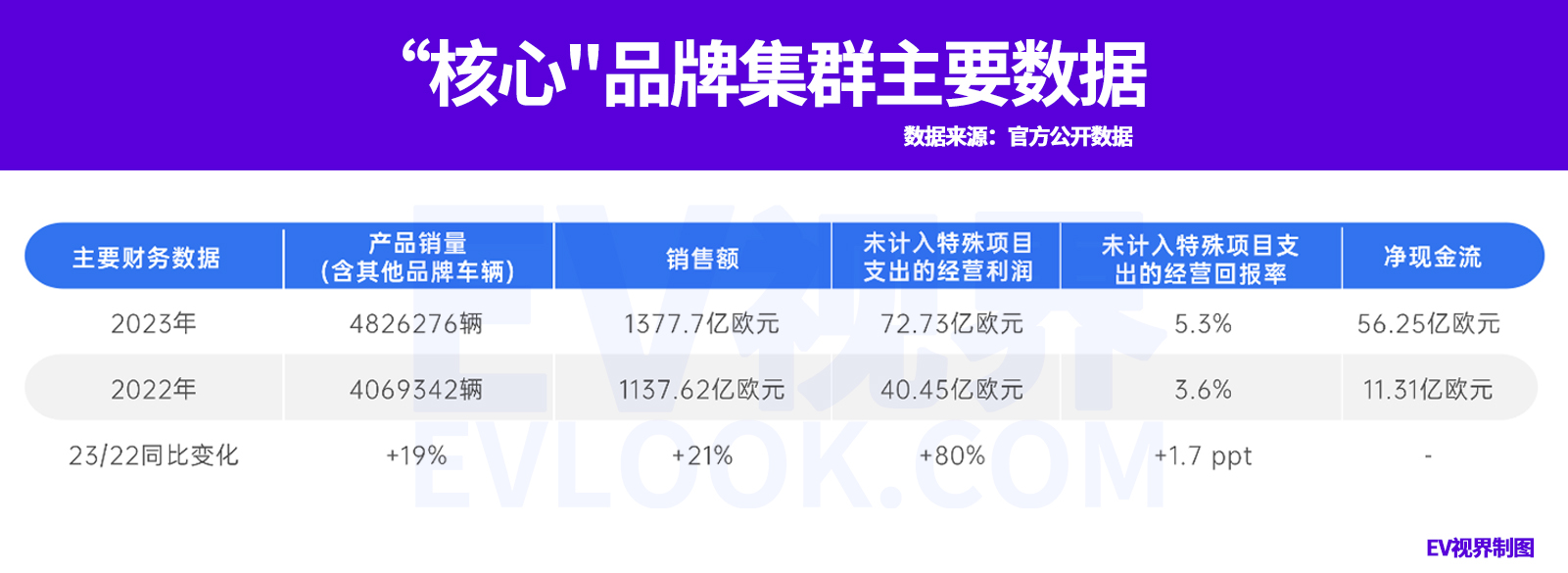

仅这四大核心品牌构成的集群销量,便占据了大众汽车集团总销量的半壁江山,对整体业绩更起到了强有力的推动作用,一副“虽是一家人,却各自优秀”的既视感。

当然,“核心”品牌集群集体发力之外,持续增长的电动汽车交付量和中国市场的稳健表现,也是大众集团全年业绩提升的重要保障。

过去一年,大众汽车在全球共交付77.11万辆纯电动汽车,同比增长约35%。客观来说,这样的增速已经碾压了一大批兢兢业业ALL IN电动化的老牌车企。特别是结合此前市场研究公司Rho Motion给出的全球纯电汽车销量31%增长预测看,大众在纯电赛道的步伐频率并不算慢。

当然,这其中还掺杂着几个值得关注的细节。

一是纯电动汽车交付量占比持续上升,全年创下8.3%的历史高位,并在第四季度达到约10%的峰值;二是纯电产品在所有区域市场均实现增长,在“卷没边”的中国市场更是创下23%的增速。如此表现,是有些超出外界预期的。

再看盈利能力,一句话总结就是:家底殷实,稳如泰山。

其中,营收3223亿欧元、营业利润226亿欧元、税后净利润179亿欧元、汽车业务部门净流动性403亿欧元、汽车业务部门净现金流上升至107亿欧元……这一系列数据背后,体现出大众汽车集团稳健的财务状况。

如果聚焦到品牌端,还会找寻到不同的看点。

比如,以大众乘用车/商用车、斯柯达、西雅特/CUPRA构成的核心品牌集群,表现在一个“猛”字上,销售收入猛增21%,达1378亿欧元。

以奥迪、兰博基尼、宾利、杜卡迪品牌构成的进取品牌集群,更突出“吸金”能力,其营业利润由去年的66亿欧元增加到77亿欧元。

以保时捷为代表的运动豪华品牌集群,则主打一个“全能”。通俗说就是,不仅营收多,盈利也强。其全年销售收入增长到373亿欧元,营业销售回报率达到18.6%,一副双手插兜不知谁是对手的既视感。

此外,像大众汽车金融服务业务、“卡车”品牌集群、传拓集团、电池业务,在营业利润、营业收入、软件许可费用收益、战略布局等方面也在不断做出贡献。

正是基于这样稳健的财务表现和业务模式上的强大韧性,无论电动化提速,还是应变不确定未来,其带来的显性优势和影响其实是很宽泛的。

首当其冲的好处,是能够确保大规模投资加快落地。例如,大众集团计划在2025年至2029年间投入1700亿欧元,用作投资新产品、区域市场、电池业务、纯电动车型平台等业务。

特别是对于大众汽车这类“大体系”选手,无论是开拓诸如电池业务、纯电新品这些极具潜力的业务版图,还是强化产品组合、优化区域市场等丰富市场触点的举措,都能有效地挖掘集团内部的协同效应,持续为大众集团提供强劲的增长势能。

本质上说,这属于打造集团价值链的长线逻辑,要远比单纯提升市场体量更为重要。

“变”中重生

当然,面对电动时代和不断变化的市场环境,转型魄力和可持续发展是重要前提,为此而来的产品投放速度和灵活的战略规划似乎更值得关注。细看业绩报告,会发现其转变主要体现在两个层面,即:提升效率、强化集团竞争力。

首先,在新能源产品投放上,主打的一个“既快又全”。

大众集团计划在2024年推出30余款新产品,不仅数量是历年最高,且产品组合也将迎来焕新。

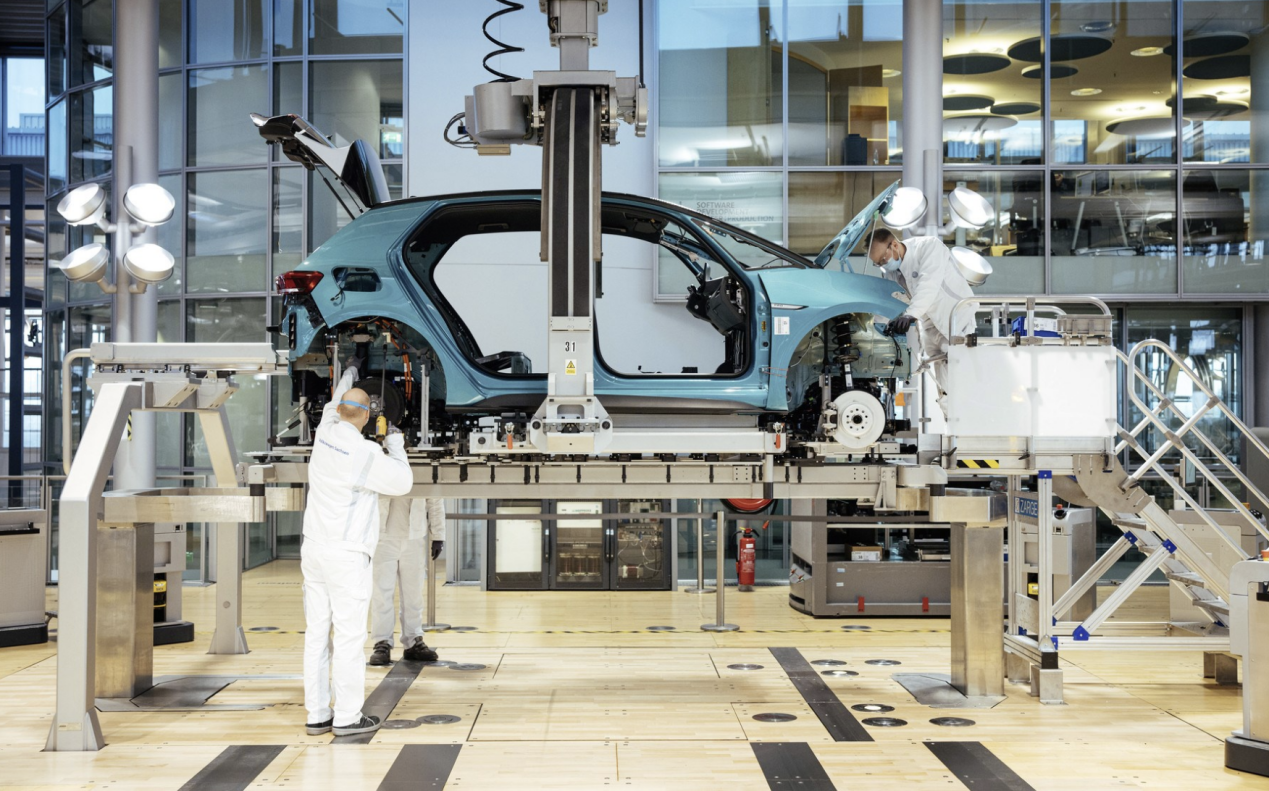

其中,采用混动技术的高尔夫、途观等畅销车型及基于MEB平台打造的ID. 7和ID.2等纯电新车,将起到筑牢大众集团市场地位的作用,其意义更多在于“托底”。

相比之下,基于高端纯电平台PPE打造的全新纯电动Macan和奥迪Q6 e-tron等新车,则代表着大众集团在纯电领域的“顶格”价值,从而继MEB平台后,进一步在高端和豪华汽车市场释放出强力魔法。

其次,灵活的战略规划,则是全方位推进可持续发展的关键。

比如“regenerate +”战略,一方面通过电动化转型降低碳排放,另一方面,体现在聚焦生产流程中的碳减排上。按照计划,2030年,包括中国区在内的全球工厂将实现外部电力供应100%来自碳中和能源;到2040年大众汽车集团在全球所有生产基地将整体实现净零碳中和,这比原计划整整提前了10年。

再比如大众集团将面向集团旗下所有品牌,实施史上最大规模的绩效计划,预计到2024年底,在全集团实现超100亿欧元的可持续财务效应,以此抵御通货膨胀、成本上涨等不利因素影响。

上述种种,并非是大众单纯的降本增效行为,概括起来应该归结为一个追求长期价值链打造的逻辑。通过强化集团竞争力、提升效率、释放财务潜力,以此在长期更好满足全球客户的需求,从而适应不断变化的市场环境,最终将产品优势转化成市场动能。

在中国,为中国

除了上述种种战略支撑,强化产品与中国消费者链接力的关键,也离不开推动技术本土化和创新提速。为此,大众汽车针对中国市场落实了一系列重要战略举措。

简单概括就是:更快、更多、更智能。

更快体现在,借助不断提升研发实力,快速响应市场需求。

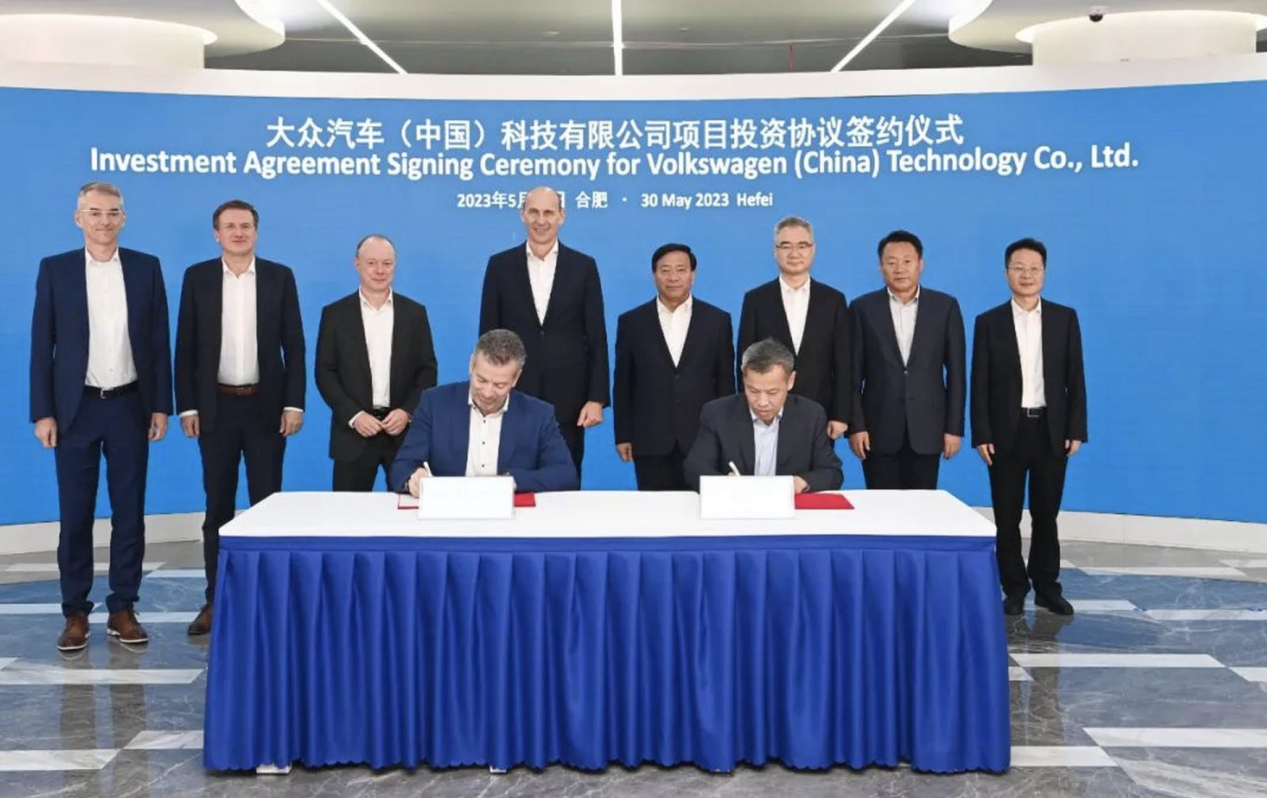

目前,大众汽车已经在合肥布局有生产、研发和创新中心。其中,大众汽车(中国)科技有限公司将在其中扮演关键角色,它将使产品开发周期缩短30%,由其开发的面向中国市场的入门级车型平台CMP的首批车型将最早于2026年进入市场。

更多体现在,通过开拓新的细分市场领域,丰富产品矩阵。

眼下,大众汽车已经制定了明确的产品路线图,到2030年,旗下各品牌将为中国市场提供不少于30款的纯电动车型,而与中国本土制造商小鹏汽车联合打造的两款新车预计将在2026年正式上市。

更智能则体现在,借助数字技术和企业合作,强化用户的体验感知。

比如,CARIAD中国正将最新的数字技术集成到各品牌的车型;再比如,大众与地平线合作开发自动驾驶技术,与中科创达合作开发信息娱乐系统……上述种种,本质上都是为了蓄力打好这场在华的新能源战役,为品牌做用户增长,而这些努力在飞速演进的中国车市显得尤为重要。

流水不争先,争的是滔滔不绝。

稳健的业绩、灵活的战略规划、提速的电动化转型、坚定的本土化进程……反复咂摸大众汽车这份业绩报表的核心信息不难发现,大众汽车集团一直在构建属于自己的方法论,即:坚持长期主义,做“难且正确的事”,通过加速电动化攻势,借助不断拓展的技术实力,确保自己在转型的“长跑”中抢先占据领先的身位。

广告

广告 广告

广告

广告

广告