【EV视界报道】今年二季度,新能源乘用车都卖到了哪里?终端销售To C端有多少?什么品牌车型最受欢迎?7月30日,中国电子商会智能电动汽车专委会、全国工商联汽车经销商商会新能源汽车委员会联合发布了“2021年二季度新能源乘用车终端销售销量数据”,报告显示,当季我国燃油车市场出现一定萎缩,纯电动汽车正在成为汽车市场的增量。

这份数据报告信息量特别大,数据分为八大部分,包括:2021年二季度新能源乘用车终端销量数据、新能源乘用车分区域终端销量数据、新能源乘用车重点城市终端销量数据、新能源乘用车全国To C端销量数据、新能源乘用车重点城市To C端销量数据、新能源乘用车全国及重点城市运营销量数据、新能源乘用车终端销量前十名厂商、自主品牌新能源乘用车终端销量前十名厂商等,为企业了解新能源终端市场提供了详尽的数据和分析。

中国电子商会智能电动汽车专委会副理事长兼秘书长王务林博士

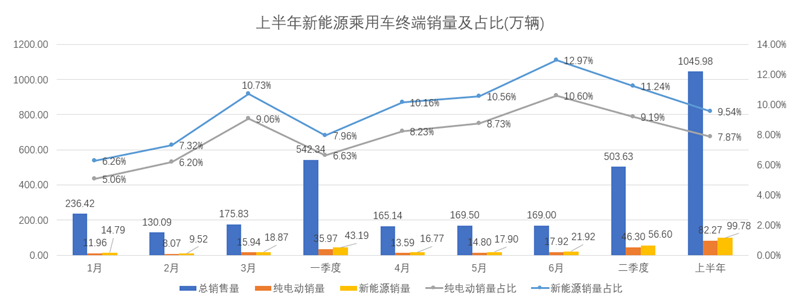

中国电子商会智能电动汽车专委会副理事长兼秘书长王务林博士,对纯电动乘用车相关终端数据进行了重点解读,他分析称,今年第二季度纯电动汽车终端销量相对于第一季度大幅增长,达到10.33万辆,增幅超过22%,占比高于第一季度2.63个百分点,6月份的占比更是突破10%,上半年的占比达到7.87%,结合C端数据可以判断,纯电动汽车已经获得消费者初步认可,成为汽车消费市场中“增量”,相应的传统汽车占比在下降,根据上半年的数据判断,我国纯电动汽车完全市场化的元年是2021年,由政策驱动向市场驱动的转变接近完成。

2021年二季度,全国新能源汽车销量达到56.6万辆,占当季乘用车总销量的11.24%,与一季度相比,分别增长13.41万辆和3.28%;其中纯电动车销量达到46.3万辆,占当季乘用车总销量的9.19%,与一季度相比,分别增长10.33万辆和2.56%。

今年第二季度纯电动汽车的占比高于第一季度,6月的占比突破10%,而二季度全国乘用车终端销量比一季度下降近40万辆,可以看出我国燃油车市场出现一定的萎缩,纯电动汽车成为汽车市场的增量。上述两个行业机构预计,2021年全国新能源汽车总销量将达到240万辆。

分区域市场销量看,二季度纯电动乘用车在华东、华南、华中、华北、西南、西北、东北七大区域市场的终端销量,呈现出一条从高到底的曲线。最高的华东地区上半年销量达到34.3万辆,东北地区虽然因天气因素影响纯电动汽车使用但相比第一季度仍有增加。

华东、华南、华中、华北四个区域占比超过72%,略低于第一季度,华东占比优势仍然明显,华东地区二季度占比降低3.2个百分点、华中地区降低超过1.05个百分点,而西南地区二季度占比增加1.3个百分点。

王务林博士表示,区域性消费数量及占比的变化对我国纯电动汽车市场结构将逐渐产生影响,当前的量变未来还会加大,值得关注。华东地区占比的下降有利于纯电动乘用车合理消费市场的形成。

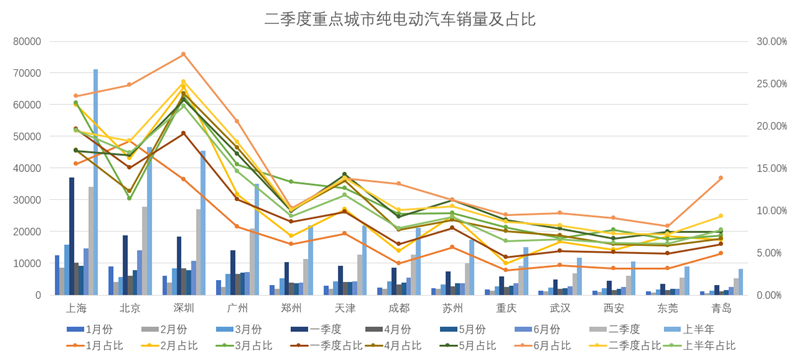

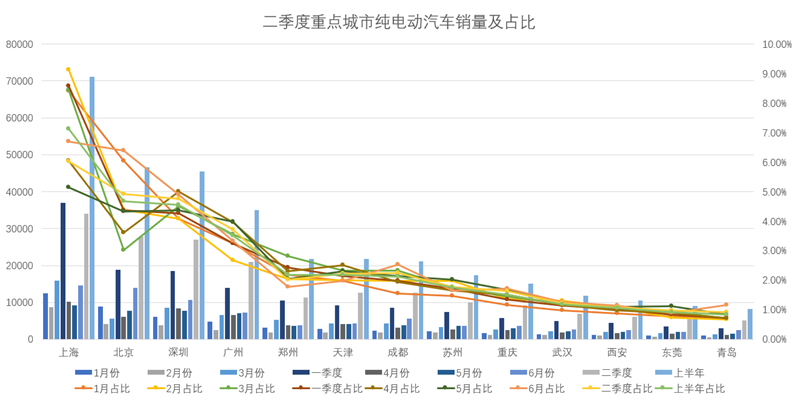

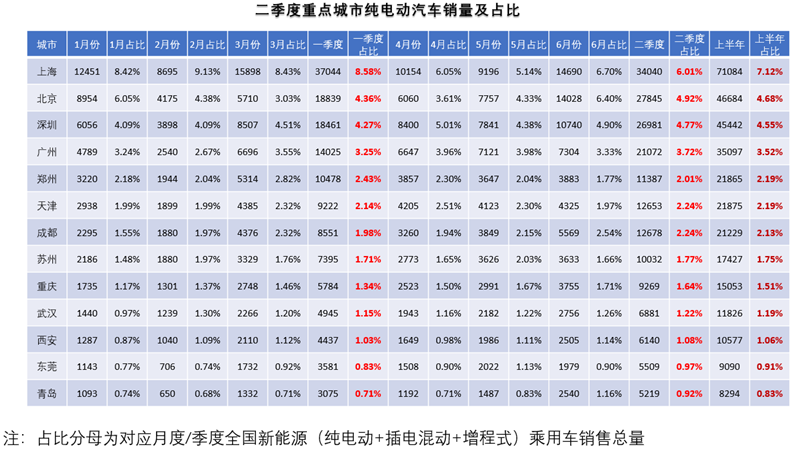

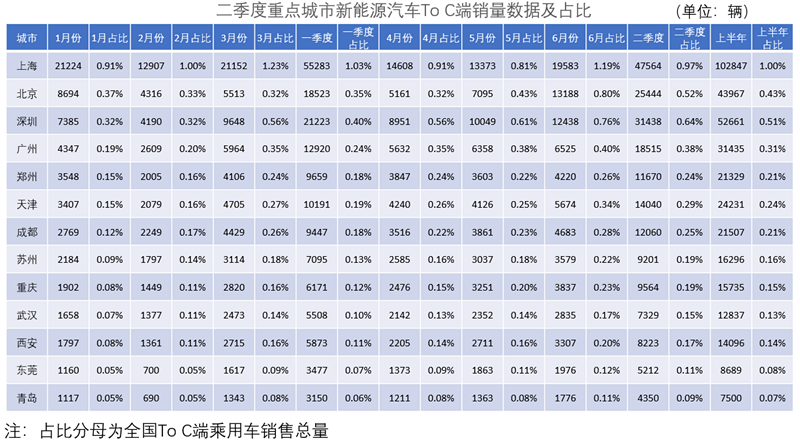

2021年二季度,全国13个重点城市纯电动汽车销量及占比数据表明,大多数城市的纯电动汽车销量和占全国新能源汽车市场的比重均比一季度提高,销量最高的上海达到34040辆,占比6.01%,最低的青岛也达到5219辆,占比0.92%。

当然,观察市场不能只看一线城市、限购城市。如果把限购城市和非限购城市分开来看,则有很大不同。从6月数据看,非限购城市占比已经超过六成。由此可以判断,非限购城市及乡村镇将是新能源汽车增量的重点地区。

2021年上半年13个重点城市纯电动乘用车终端销量排名:上海(71084辆)、北京、深圳、广州、郑州、天津、成都、苏州、重庆、武汉、西安、东莞、青岛(8294辆) 三个梯队结构仍然相对稳定。第一梯队:上海、深圳、北京;第二梯队:广州、天津、郑州、苏州、成都;第三梯队:青岛、武汉、西安、东莞、重庆。

13个重点城市终端销售数据在调整中,与当地政府在推进新能源市场环境建设有直接关系,以点带面还有大量基础工作。

第二季度,六个城市纯电动乘用车占比城市乘用车的比例显著上升:深圳、广州、天津、成都、重庆、青岛。在考量纯电动乘用车未来发展方面,需要注意这些城市中有些是限购城市。

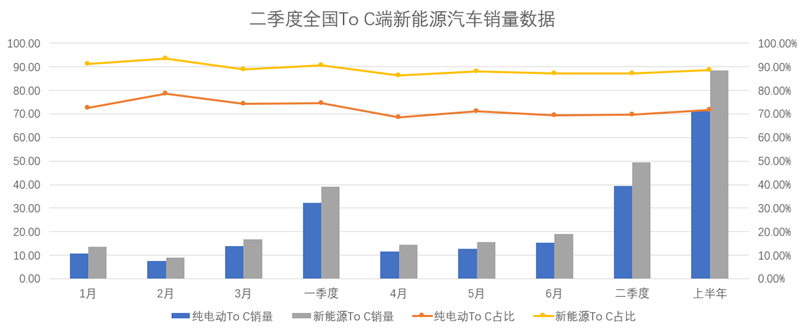

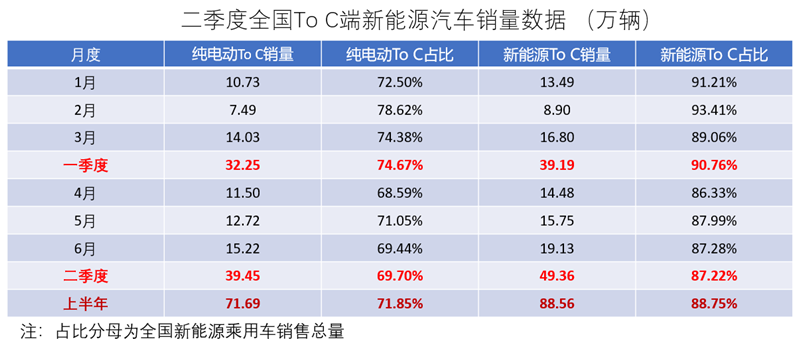

二季度纯电动TO C端数据占比下降近5个百分点,新能源乘用车To C数据下降3.54个百分点。一方面说明新能源汽车销售进入了市场竞争阶段趋势没有改变,一方面说明出行公司上牌活动在第二季度开始恢复。

2021年二季度,新能源汽车全国To C端销量数据出现了一个新变化:新能源乘用车和纯电动汽车TO C端的销量比一季度增加,但占比分别下降3.54%和4.97%。

与之相对应的,是13个重点城市营运车辆的销售都有较大幅度增长,上海为3430辆,比一季度的1926辆增长1504辆,青岛为1786辆,比一季度的465辆增长1321辆。

代表车型主要为广汽埃安的Aion s、荣威Ei5、比亚迪秦等,这些车型属于传统车企生产,传统车企在降低制造成本方面的优势更为突出,能够满足运营车辆的属性。这说明新能源汽车销售进入的市场竞争阶段趋势没有改变,同时出行公司的上牌量在第二季度开始恢复。

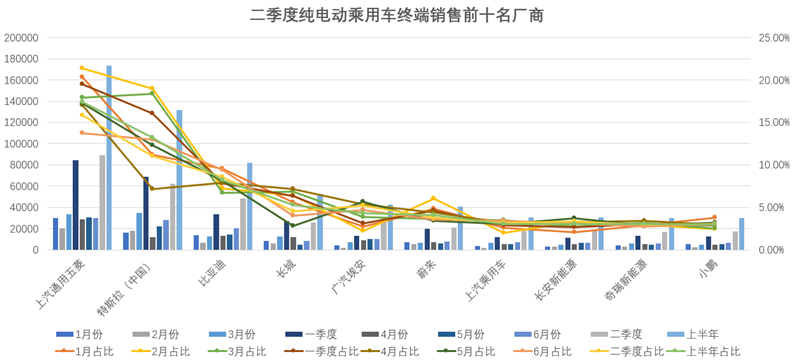

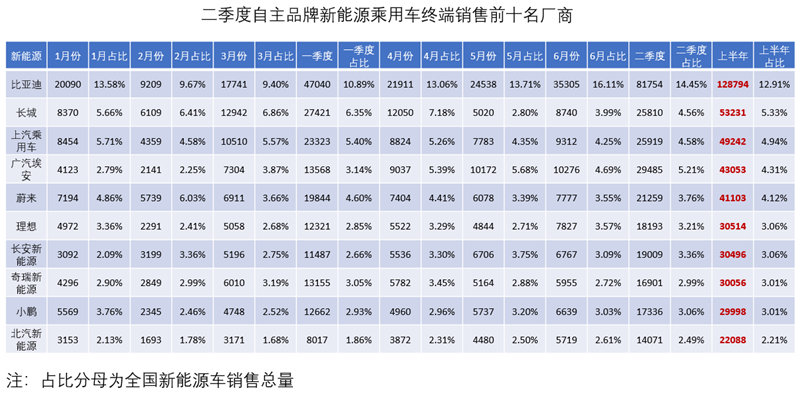

2021年二季度新能源汽车终端销售前十名厂商为上汽通用五菱、特斯拉、比亚迪、长城、上汽乘用车、广汽埃安、蔚来、理想、长安新能源、奇瑞新能源。

与一季度相比,上汽乘用车入围并跻身前五,小鹏汽车紧随其后(位列11名);二季度新能源汽车自主品牌汽车终端销售前十名厂商为比亚迪、长城、上汽乘用车、广汽埃安、蔚来、理想、长安新能源、奇瑞新能源、小鹏、北汽新能源。与一季度相比,上汽乘用车入围跻身前三,部分自主品牌未进前十。

从今年上半年每月厂商排名看,厂商和位次均有较大变化,说明新能源乘用车市场的竞争日趋激烈。同时进一步分析看到以五菱、欧拉、奇瑞新能源、特斯拉、蔚来等终端销量具备哑铃型市场结构的特征,体现出我国纯电动乘用车经济和高端车型更加受到市场的追捧。

另外数据结果表明传统与新势力竞争将进一步加剧,不同车企对自己的车型目标市场的清晰定位在竞争中将显得更为重要。

我国新能源汽车市场对已经进入者或即将进入者仍均有机会,纯电动乘用车尚不能更好地满足消费者的需求,未来发展空间巨大。传统与新势力竞争将进一步加剧,新势力将面临更多竞争者。

基于上半年的数据,王务林博士认为,我国纯电动乘用车基本进入市场竞争阶段,C端、B端数据的调整,预示合理的新能源汽车市场正在形成,B端的出行行为更趋于理性化,有别于前几年的“左手倒右手” 。

随着我国政府对“双碳战略”行动(碳达峰、碳中和)的实施,纯电动汽车在市场中的占比将呈总体加速上升趋势,市场结构未来会有深度调整,随之带来的相关产业机会点颇多,关键产业链的企业未来会有更大收益。

广告

广告 广告

广告

广告

广告