【EV视界报道】11 月18 日上午5点,蔚来发布2020 年第三季度财报。数据显示,蔚来三季度总营收达45.26亿元,汽车销售毛利率14.5%,综合毛利率12.9%。单车销售及综合管理费用同比下降68.2%,体系化效率显著提升。

营收

蔚来2020年三季度共交付车辆12206台,总营收45.26亿元,同比上涨146.4%,环比上涨21.7%。三季度蔚来交付品牌旗舰车型ES8 3530台,占比28.9%;ES6 8660台,占比70.9%。蔚来新款ES8在今年4月开始交付市场,自此在蔚来车型中的交付比例持续走高。根据蔚来9月底披露的数据显示,NIO Pilot精选包和全配包合集的选装比例达50%。高价车型销售比例的上升,及用户选装NIO Pilot等的增长,使得蔚来单车营收持续上升,也对整车营收及毛利率产生积极影响。

蔚来三季度汽车销售毛利率达14.5%,综合毛利率为12.9%,2020年内累计提升超20个百分点。此前在二季度财报电话会上,蔚来创始人李斌曾表示2020年下半年的毛利率目标是汽车销售毛利率和综合毛利率均达到两位数。Q3财报的发布,意味着蔚来已实现这一目标。蔚来表示,毛利率的显著提升来自于交付数持续创新高及制造运营效率的不断提升。

费用

蔚来三季度的费用支出环比微增,为15.3亿元。其中研发费用为5.9亿元。蔚来在9月底公布了基于高精地图的领航辅助功能NOP(Navigate on Pilot),是继特斯拉后全球第二家推出此类功能并完成大规模用户推送的品牌。领航辅助功能是从普通驾驶辅助向自动驾驶的必经之路,此功能的开发完成,意味着蔚来在自动驾驶技术上的研发实力已与大多数车企,包括传统车企,形成了代际上的差距。

蔚来三季度销售及综合管理费用为9.4亿元,平均每辆车的销售及管理费用下降至7.7万元,同比下降68.2%,环比下降15.0%,蔚来的直营模式在销售过程中体现出显著的效率优势。

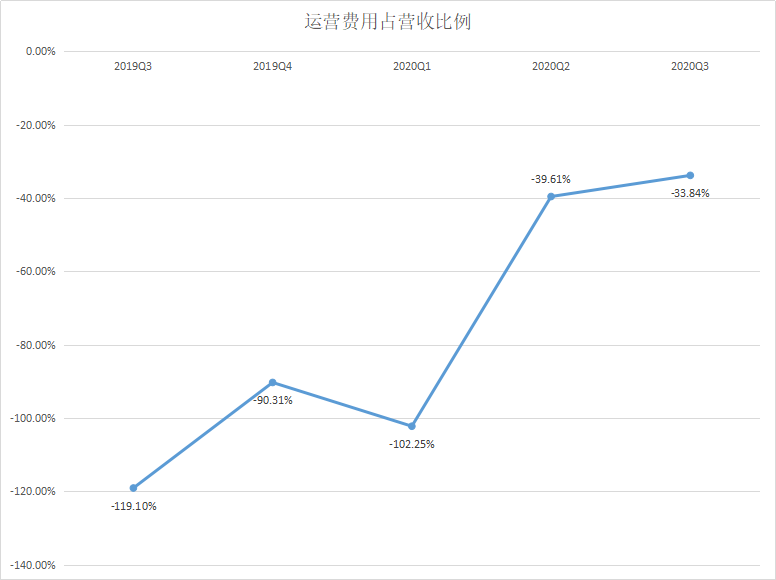

与此同时,蔚来总运营费用在整体营收中的占比持续降低,体系化效率提升显著。

现金储备

蔚来截止今年三季度,账上现金储备达222亿元人民币,拥有充足的资金储备进行新产品的研发。

Q4业绩指引

目前,蔚来同时是中国造车新势力中交付数最高和平均单价最高的企业。蔚来的第三款量产SUV车型EC6在9月底正式开启交付,10月交付数已达883台。至此,蔚来三款车均展现出上市即热卖的态势。蔚来预计今年四季度整车交付数将再创新高,达16500-17000台,同时四季度营收预计为62.587-64.358亿元人民币,环比上涨38.3-42.2%。

蔚来先后在今年8月与11月发布了蔚来电池组用服务BaaS和100kWh电池及相应的升级方案,随着这些全新商业模式与产品服务的上线,蔚来“可充可换可升级”的体系正式闭环。依托于换电平台及相关技术,蔚来依靠商业模式的创新,降低了用户购车门槛和使用成本,相信此举将进一步刺激蔚来销量的持续上涨。

总结

自动辅助驾驶新技术推出、营收毛利率超预期、体系化效率的提升,都意味着蔚来的创新商业模式已经跑通。以用户体验为原点的思维模式加上敏捷的组织架构,使得蔚来在产品研发和销售扩张两方面效率均开始超过传统车企,或许这才是蔚来可期。